Impuesto al Valor Agregado (IVA)

(Art. 52 LRTI)

Es el impuesto que grava al valor de las transferencias locales o a importaciones de bienes muebles, en todas sus etapas de comercialización, a derechos de autor, propiedad industrial y derechos conexos, así como al valor de los servicios prestados.

(Art. 63 LRTI, art. 158 y art. 236 RLRTI)

Deben declarar y pagar el Impuesto al Valor Agregado (IVA) todas las personas naturales y las sociedades que efectúen transferencias o importaciones de bienes gravados con una tarifa de IVA, que presten servicios gravados con una tarifa de IVA y los no residentes en Ecuador que presten servicios digitales conforme se definan en el Reglamento para la Aplicación de la Ley de Régimen Tributario Interno.

Quienes hayan pagado el IVA podrán utilizarlo como crédito tributario en los casos contemplados en la Ley de Régimen Tributario Interno.

Adicionalmente, las personas naturales y sociedades designadas como agentes de retención mediante la normativa tributaria vigente efectuarán retención en la fuente del IVA en los casos que amerite.

Este impuesto se declara y paga de forma mensual o semestral, según corresponda:

- De forma mensual cuando las transacciones gravan una tarifa de IVA y/o cuando se efectúan retenciones en la fuente de IVA.

- De forma semestral cuando las transacciones de bienes o servicios gravan tarifa 0%, así como aquellos que estén sujetos a la retención total del IVA causado; y, los contribuyentes que establezca el Servicio de Rentas Internas mediante resolución de carácter general.

- Los contribuyentes incorporados al Régimen RIMPE-Emprendedor presentarán las declaraciones y efectuarán el pago correspondiente del impuesto al valor agregado (IVA)en forma semestral y acumulada por las transacciones generadas, atendiendo al noveno dígito del número del Registro Único de Contribuyentes (RUC)

Plazos para declaración

Los plazos para la presentación de la declaración varían de acuerdo con el noveno dígito de la cédula o RUC del contribuyente, así como su tipo:

|

Noveno Dígito del RUC |

Fecha máxima de declaración (si es mensual) |

Fecha máxima de declaración (si es semestral) |

|

|

Primer semestre |

Segundo Semestre |

||

|

1 |

10 del mes siguiente |

10 de julio |

10 de enero |

|

2 |

12 del mes siguiente |

12 de julio |

12 de enero |

|

3 |

14 del mes siguiente |

14 de julio |

14 de enero |

|

4 |

16 del mes siguiente |

16 de julio |

16 de enero |

|

5 |

18 del mes siguiente |

18 de julio |

18 de enero |

|

6 |

20 del mes siguiente |

20 de julio |

20 de enero |

|

7 |

22 del mes siguiente |

22 de julio |

22 de enero |

|

8 |

24 del mes siguiente |

24 de julio |

24 de enero |

|

9 |

26 del mes siguiente |

26 de julio |

26 de enero |

|

0 |

28 del mes siguiente |

28 de julio |

28 de enero |

(Art. 58, 59 y 60 LRTI)

En general, la base imponible del Impuesto al Valor Agregado (IVA) corresponde al precio de venta de los bienes o el valor de la prestación del servicio, incluido impuestos, tasas por servicios y demás gastos legalmente imputables al precio, menos descuentos y/o devoluciones.

En el caso de los bienes importados, la base imponible del Impuesto al Valor Agregado (IVA) corresponde a la suma del Valor en Aduana más los impuestos, aranceles, tasas, derechos, recargos y otros gastos que figuren en la declaración de importación.

Por último, la base imponible del Impuesto al Valor Agregado (IVA) en los casos de permuta, de retiro de bienes para uso o consumo personal y de donaciones, será el valor de los bienes, el cual se determinará en relación con los precios de mercado y de acuerdo con las normas que señale el Reglamento para la Aplicación de la Ley de Régimen Tributario Interno.

(Art.54, art.55, art. innumerado posterior al artículo 55, art. 56 y art. 65 LRTI)

La tarifa del Impuesto al Valor Agregado (IVA) vigente es del 0% y del 13% y aplica tanto para bienes (a excepción de materiales de construcción) como para servicios.

Para la transferencia de materiales de construcción, la tarifa del Impuesto al Valor Agregado (IVA) vigente es del 5%.

Existen también transferencias que no son objeto del IVA las cuales se detallan en la Ley de Régimen Tributario Interno.

Adicionalmente, respecto de la aplicación de la tarifa del Impuesto al Valor Agregado, se recuerda lo siguiente:

- En las prestaciones de servicios, el hecho generador del IVA ocurre en el momento en que se preste efectivamente el servicio, o en el momento del pago total o parcial del precio o acreditación en cuenta, a elección del contribuyente. Sea cual fuese la elección del sujeto pasivo, respecto del momento en el que se produce el hecho generador del IVA, en el caso de prestación de servicios, la misma deberá corresponder a un comportamiento habitual; por lo tanto, en la emisión del comprobante de venta, se aplicará la tarifa de IVA vigente a la fecha en la cual el agente de percepción escogió el momento del hecho generador.

- Para revisar el listado de bienes y servicios gravados con tarifa 0% del IVA dé clic aquí.

- Conozca el listado de servicios artísticos y culturales gravados con tarifa 0% aquí.

|

DECRETO/ NORMA |

TARIFA IVA |

PERIODO |

SECTOR |

|

Decreto Ejecutivo No. 644 |

8% |

|

Turístico. |

|

Decreto Ejecutivo No. 190 |

8% |

|

Turístico. |

|

Decreto Ejecutivo No. 198 |

15% |

Durante el año 2024, desde el 01 de abril de 2024. |

General. |

|

Registro Oficial No. 516 de la Ley Orgánica para Enfrentar el Conflicto Armado Interno, la Crisis Social y Económica |

5% |

Desde el 01 de abril de 2024. |

Construcción. |

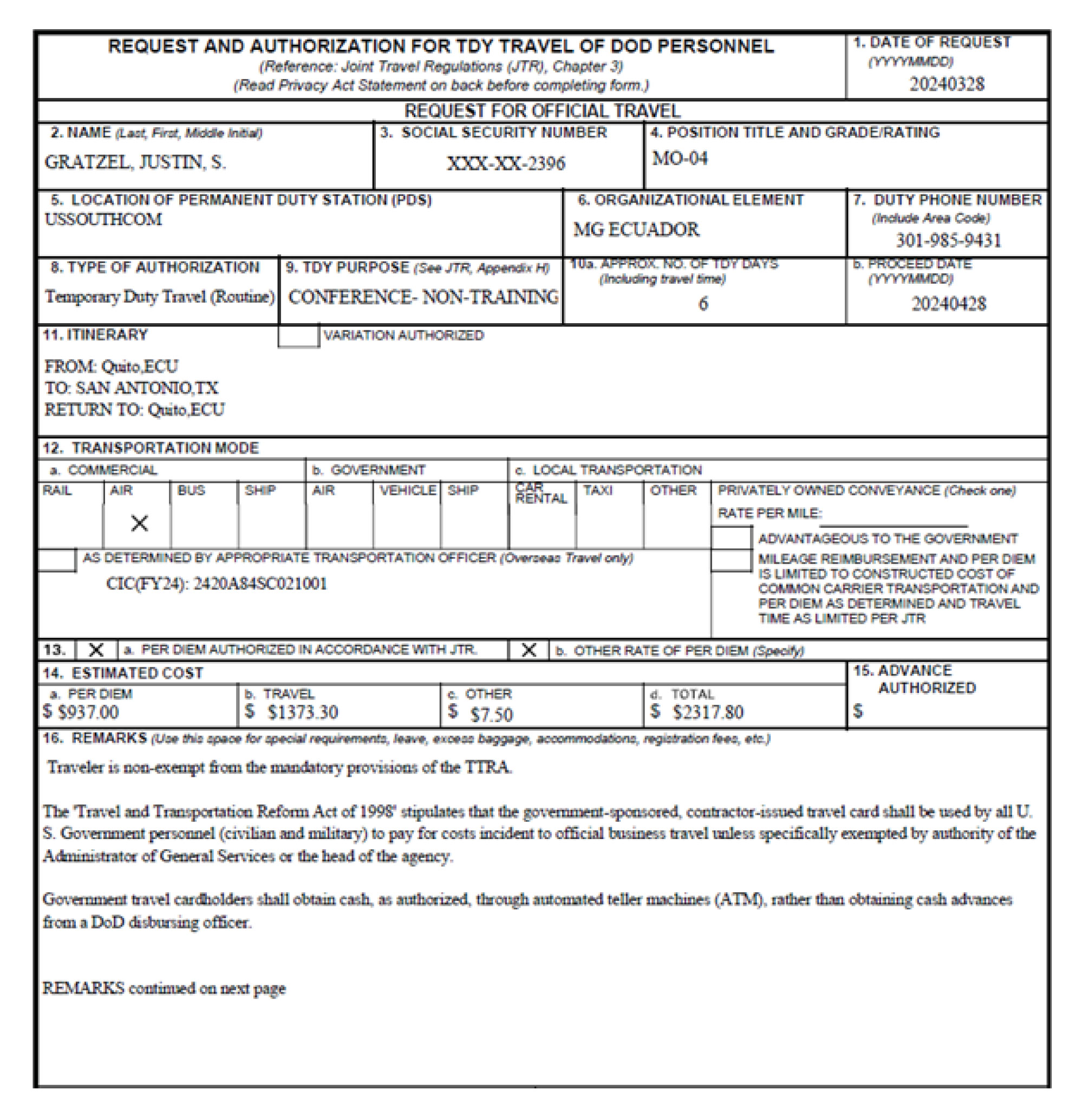

APLICACIÓN DE EXENCIONES DE IVA POR EL ACUERDO ENTRE EL GOBIERNO DE LA REPÚBLICA DEL ECUADOR Y EL GOBIERNO DE LOS ESTADOS UNIDOS DE AMÉRICA

Antecedentes

|

Con fecha 06 de octubre de 2023, en el marco de reuniones sobre cooperación internacional entre los gobiernos de los Estados Unidos de Norteamérica y de la República del Ecuador, se firmó el Acuerdo entre el Gobierno de la República del Ecuador y el Gobierno de los Estados Unidos de América relativo al Estatuto de las Fuerzas, también denominado ‘Acuerdo SOFA’, mismo que entre sus distintas cláusulas establece exenciones tributarias. En este contexto, la Administración Tributaria ha emitido la Circular NAC-DGECCGC24-00000008, de 25 de octubre de 2024, misma que trata sobre la aplicación del Impuesto al Valor Agregado IVA en la transferencia de bienes y servicios a personal militar y civil de los Estados Unidos, en virtud del acuerdo entre Ecuador y EE. UU, en lo que se destaca: |

a. Exención del IVA: Las transferencias de bienes y servicios a beneficiarios de este acuerdo están exentas del IVA. Los agentes de percepción no deben cobrar este impuesto ni registrarlo como tarifa 0%, sino como exento.

b. Identificación de beneficiarios: Para acceder a esta exención, los beneficiarios deben presentar el documento de identidad (pasaporte o identificación estadounidense) y una orden de movimiento emitida por el Gobierno de EE. UU. (Base jurídica: Acuerdo Nro. MDI-MDI-2024-0075-ACUERDO, de 01 de julio de 2024).

c. Facturación: Las transacciones deben ser registradas como ventas exentas de IVA en los comprobantes de venta.

d. Declaración: Las operaciones exentas deben ser declaradas correctamente en las casillas correspondientes del formulario de IVA. El IVA de adquisiciones para producción de bienes o servicios exentos solo se podrá deducir en la declaración de impuesto a la renta del ejercicio correspondiente.

Este procedimiento asegura el correcto tratamiento del IVA en operaciones relacionadas con personal de EE. UU. y facilitar su cumplimiento tributario.

Identificación

Para la correcta aplicación de la circular antes citada el proveedor del bien o servicio deberá identificar lo siguiente:

a. Tarjeta de Acceso Común

Es una tarjeta inteligente una tarjeta “inteligente” del tamaño de una tarjeta de crédito, es la identificación estándar para el personal del servicio uniformado en servicio activo, los empleados civiles del Departamento de Defensa y el personal contratista elegible.

El proveedor también podrá identificarlos a través de su pasaporte mismo que debe contener el o los siguientes sellos:

b. Sellos en el Pasaporte

Los sellos utilizados en las Unidades de Control migratorio a nivel nacional, son mecanismos de seguridad para el control en la gestión de la movilidad humana, sirven como un registro físico de la entrada y salida de las personas en el territorio nacional. Estos sellos incluyen información como la fecha de entrada y salida del país y seguridades en los mismos que son relevantes para el control migratorio.

c. Orden de movimiento emitida por el Gobierno de EE. UU., individual o colectiva (en idioma inglés):

Este documento debe estar emitido y debidamente suscrito por el Departamento de Defensa de los Estados Unidos de América (Base jurídica: Acuerdo Nro. MDI-MDI-2024-0075-ACUERDO, de 01 de julio de 2024).

- LEY DE RÉGIMEN TRIBUTARIO INTERNO, SUPLEMENTO DEL REGISTRO OFICIAL 525, 25-III-2024.

- REGLAMENTO PARA LA APLICACIÓN DE LA LEY DE RÉGIMEN TRIBUTARIO INTERNO, SEGUNDO SUPLEMENTO DEL REGISTRO OFICIAL 529, 1-IV-2024.

- LEY ORGÁNICA PARA ENFRENTAR EL CONFLICTO ARMADO INTERNO, LA CRISIS SOCIAL Y ECONÓMICA, Suplemento del Registro Oficial No. 516, 12 de Marzo 2024.

- RESOLUCIÓN NAC-DGERCGC24-00000013, SUPLEMENTO DEL REGISTRO OFICIAL 529, 1-IV-2024.